La saison des impôts fait l'objet de nombreux débats pour les investisseurs immobiliers à revenus passifs. Différentes taxes peuvent avoir plusieurs implications sur la performance des actifs. Les revenus locatifs, en particulier, sont importants, ce qui soulève la question :Comment les revenus locatifs sont-ils imposés ? ? C'est une question simple, mais la réponse a beaucoup de poids pour les investisseurs d'aujourd'hui. Au milieu des nouvelles politiques fiscales, des cycles de nouvelles changeants et des idées fausses courantes concernant les impôts sur les revenus locatifs, il est facile de se perdre. Heureusement, il existe plusieurs conseils que vous pouvez suivre pour rester sur la bonne voie pendant la période des impôts.

L'une des plus grandes erreurs commises par les investisseurs et les propriétaires d'entreprise pendant la saison des impôts est de croire à la désinformation. Il est essentiel de comprendre les taux d'imposition, les déductions et le fonctionnement du processus de déclaration pour réussir pendant la saison des impôts. Ne vous inquiétez pas, l'approche n'est pas aussi déroutante qu'il n'y paraît. Le guide ci-dessous décrit les impôts sur les revenus locatifs et comment les investisseurs peuvent se préparer à déposer l'année prochaine.

[ Vous voulez minimiser votre facture fiscale en tant qu'investisseur immobilier ? Suivez un cours de formation en ligne de 50 minutes et découvrez les stratégies d'économie d'impôt des meilleurs investisseurs américains ! ]

Tout revenu locatif que vous avez reçu en tant que propriétaire est imposable et doit être déclaré. En règle générale, les revenus locatifs peuvent inclure les paiements de loyer, les dépôts de garantie, les frais de location et tout autre flux de trésorerie généré par une propriété donnée.

Bien que la plupart des revenus d'une propriété puissent provenir des paiements de loyer, il est important d'inclure toutes les autres sources génératrices de revenus. Par exemple, si un locataire paie le premier et le dernier mois de loyer lors de l'emménagement, les deux paiements seront imposables, même si le bail ne se termine pas avant l'année suivante. Les propriétaires d'immeubles commerciaux doivent porter une attention particulière à cette pratique, connue sous le nom d'avance de loyer, car les baux ont tendance à durer plusieurs années.

Les dépôts de garantie sont également pertinents pour les impôts sur les revenus locatifs, en particulier lorsqu'ils sont appliqués comme le dernier mois de loyer. Par exemple, si un propriétaire et un locataire concluent cet accord, ces fonds devront être déclarés comme revenus de location pour l'année où ils ont été reçus. En revanche, si les investisseurs n'ont pas l'intention d'utiliser le dépôt de garantie pour le loyer du mois dernier, il ne sera pas imposé de la même manière que les revenus locatifs.

Une autre zone grise pour de nombreux investisseurs immobiliers concerne les dépenses payées par les locataires, telles que l'eau ou l'électricité. Si le locataire paie les services publics, le propriétaire doit inclure ces fonds dans les revenus locatifs. Alors que les coûts des services publics sont souvent des déductions fiscales éligibles, les propriétaires doivent déclarer le revenu initial généré par les paiements des locataires. Pour en savoir plus sur les revenus locatifs imposables, assurez-vous de consulter un fiscaliste ou les informations fournies par l'IRS.

Le taux d'imposition sur les revenus locatifs variera selon que votre entreprise de location est classée comme passive ou non passive. Dans la plupart des cas, les biens locatifs seront classés comme revenus passifs et imposés en conséquence. Une activité de location non passive implique la promotion immobilière, la construction, l'exploitation, la gestion ou la direction d'activités.

Une autre distinction nécessaire pour déterminer le taux d'impôt sur le revenu des biens locatifs est de savoir si le propriétaire est ou non un participant actif. Cela fait référence au type de décisions de gestion prises. Si un investisseur est celui qui assume les responsabilités de gestion immobilière, il peut être considéré comme un participant actif. Chacun de ces qualificatifs est important car ils peuvent également avoir un impact sur les déductions auxquelles un propriétaire peut avoir droit en plus de déterminer le taux d'imposition.

Pour calculer les revenus locatifs, les investisseurs doivent d'abord apprendre à classer de quoi il s'agit. Pour être clair, le revenu locatif est "tout paiement que vous recevez pour l'utilisation ou l'occupation d'un bien", selon l'Internal Revenue Service (IRS). Cela signifie que les revenus locatifs comprennent les paiements reçus des locataires (évidemment), mais aussi les éléments suivants :

Loyer payé d'avance

Intérêt partiel (pour les copropriétaires)

Portions du dépôt de garantie qui ont été conservées

Dépenses locatives non engagées, telles qu'une facture d'eau payée par le locataire

Services reçus des locataires au lieu des paiements de loyer

Frais de résiliation de bail

Paiements des locataires en option de location

Une fois que tous les revenus locatifs d'un investisseur ont été comptabilisés, il est temps de calculer son total et son taux d'imposition. Cela dit, les revenus locatifs ne sont pas imposés de la même manière que les revenus ordinaires. Au lieu de cela, les revenus de location sont traités comme des revenus d'entreprise qualifiés (QBI) dans certains cas; cela signifie que les investisseurs peuvent bénéficier de déductions allant jusqu'à 20,0 %. Selon LendingHome, « Vous devrez avoir un seuil de revenu imposable de 157 500 $ en tant que déclarant unique. Ce seuil est poussé jusqu'à 315 000 $ si vous êtes marié et que vous déposez une demande conjointement."

Les investisseurs pourront alors déduire à la fois les dépenses et les amortissements de leurs revenus locatifs pour arriver à leur revenu imposable.

[ Vous voulez minimiser votre facture fiscale en tant qu'investisseur immobilier ? Suivez un cours de formation en ligne de 50 minutes et découvrez les stratégies d'économie d'impôt des meilleurs investisseurs américains ! ]

Voici un exemple de base de la façon de calculer l'impôt sur le revenu locatif. Tout d'abord, calculez vos revenus locatifs annuels. Si votre revenu de location est de 1 000 $ par mois, votre revenu de location annuel sera de 12 000 $.

Ensuite, calculez votre base de propriété utilisée pour l'amortissement. Cela peut être calculé en prenant le prix d'achat, en ajoutant des frais non déductibles, puis en soustrayant la valeur du lot. Par exemple, si vous avez acheté la propriété pour 100 000 $ et que vous avez dépensé 1 000 $ en frais non déductibles (tels que l'assurance titres et les frais d'enregistrement), et que le lot est évalué à 21 000 $, la base de propriété utilisée pour l'amortissement sera de 80 000 $.

Ensuite, calculez les charges d'exploitation et les coûts de propriété de votre bien locatif. Ces coûts comprennent les frais de nettoyage, de réparation et d'entretien, la gestion immobilière, les frais de location et d'aménagement paysager, la lutte antiparasitaire, les frais d'assurance propriété et responsabilité civile du propriétaire, les paiements d'intérêts hypothécaires, les taxes foncières, les frais de préparation des déclarations payés à votre comptable, les frais de déplacement directement liés à la visite votre propriété hors de la ville. Par exemple, supposons que les dépenses d'exploitation et les coûts de propriété totalisent une dépense annuelle déductible de 8 000 $.

L'étape suivante consiste à soustraire le total des dépenses déductibles (8 000 $) de votre revenu de location annuel total (12 000 $) pour trouver votre revenu net avant amortissement (4 000 $). Divisez la base de la propriété (80 000 $) par le nombre d'années déterminé par votre hypothèque (27) pour trouver votre charge d'amortissement annuelle (2 963 $). Ensuite, calculez le revenu imposable en soustrayant votre charge d'amortissement annuelle (2 963 $) de votre revenu net avant amortissement (4 000 $). Dans cet exemple, votre revenu imposable totaliserait 1 037 $.

La dernière étape consiste à calculer l'impôt sur le revenu locatif. Prenez la charge d'amortissement annuelle et multipliez-la par 22 % (si vous êtes marié et que vous avez un revenu compris entre 80 251 $ et 171 050 $). Le total s'élèverait à 228,14 $.

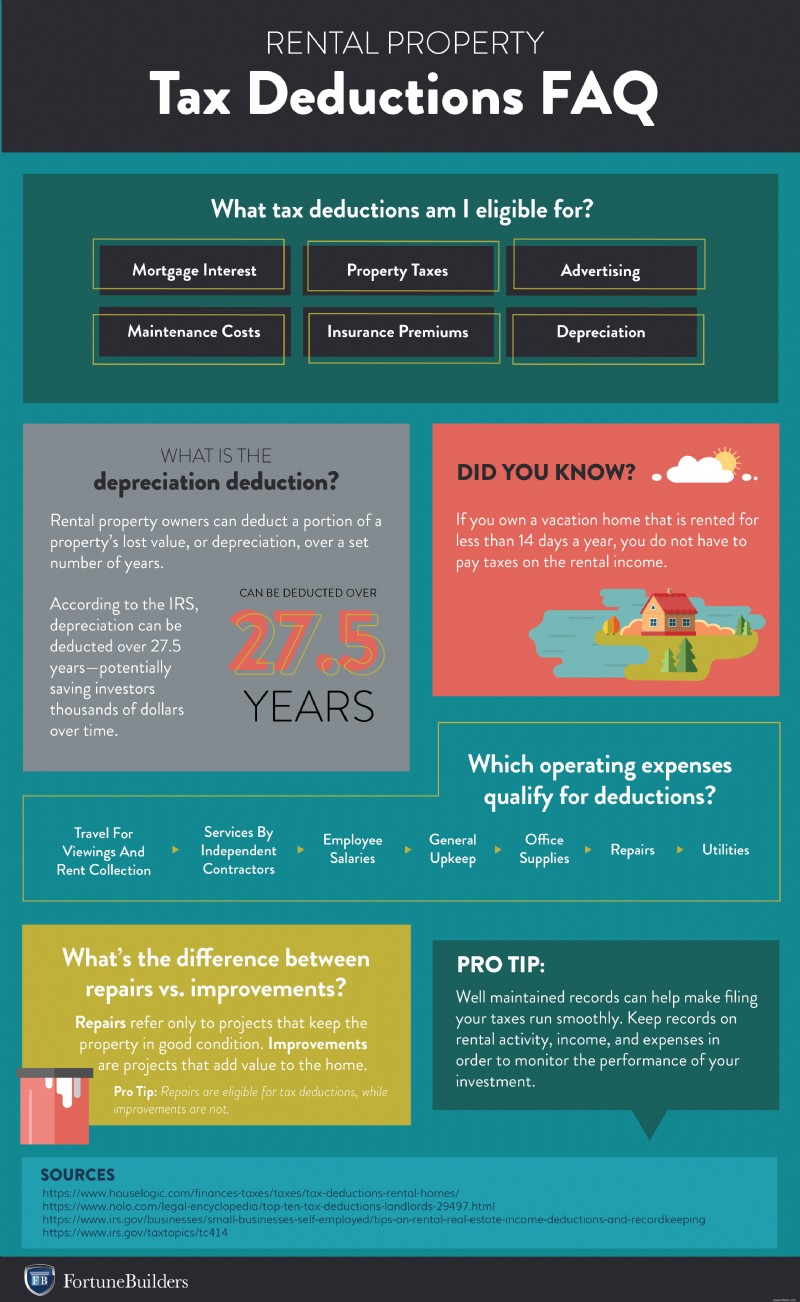

Pour les investisseurs, les bénéfices des immeubles locatifs sont souvent très attractifs jusqu'à la saison des impôts. C'est pourquoi il est crucial de savoir quelles déductions vous sont offertes. Les déductions font référence à toutes les dépenses qui peuvent être soustraites de votre revenu imposable. Essentiellement, en réduisant votre revenu imposable global, les déductions peuvent diminuer le montant que vous payez en impôts. Dmytro Serheeiv, copropriétaire de PDFLiner, déclare que "le bien locatif vous permet de déduire les dépenses d'exploitation et de propriétaire, l'amortissement, le report de l'impôt sur les gains en capital et d'éviter de payer l'impôt FICA".

Les propriétaires peuvent être éligibles à plusieurs déductions, notamment :

Amortissement de la propriété : C'est l'une des déductions les plus connues des investisseurs immobiliers. La dépréciation de la propriété fait référence à la valeur perdue en raison de l'usure, bien que la détermination du montant éligible à cette déduction puisse être délicate. Pour en savoir plus sur le calcul de l'amortissement des biens locatifs, assurez-vous de lire cet article.

Intérêt : L'intérêt fait référence à tout intérêt hypothécaire ou prêt payé par les propriétaires au cours d'une année donnée. Les investisseurs peuvent également déduire les intérêts sur les cartes de crédit liées aux entreprises. Dans l'ensemble, les intérêts sont l'une des déductions les plus importantes pour l'impôt sur le revenu des biens locatifs.

Réparations : Les réparations sont classées comme des projets qui maintiennent la propriété dans un état « vivable » et peuvent être déduites du revenu imposable. Par exemple, les coûts associés au remplacement des fenêtres cassées, à la résolution des problèmes de plomberie, etc.

Coûts des employés et entrepreneurs indépendants : Les propriétaires peuvent déduire le salaire de leurs employés de leur revenu imposable. Cela inclut toute personne embauchée pour l'entretien de la propriété, les réparations, les travaux contractuels, etc.

Assurance : Les primes d'assurance liées à l'activité de location peuvent être éligibles à des déductions, telles que l'assurance incendie, inondation, vol et responsabilité civile.

Déplacements liés à l'activité de location : Chaque fois que les investisseurs (ou les propriétaires) voyagent pour des activités liées à la location, telles que des visites de propriétés ou des voyages à la quincaillerie, peuvent être admissibles à une déduction. Portez une attention particulière aux déductions potentielles pour les voyages avec nuitées, car les déductions de voyage sont souvent étroitement surveillées par l'IRS.

Frais de bureau à domicile : Pour la plupart, les frais de bureau à domicile peuvent être déduits du revenu imposable d'un investisseur. Pour que les frais de bureau à domicile soient éligibles, les investisseurs doivent être en mesure de prouver que le bureau est leur lieu d'activité principal.

Services juridiques : Tous les honoraires versés aux avocats, aux gestionnaires immobiliers, aux comptables et aux conseillers peuvent être déduits en tant que dépenses d'exploitation.

Avant de commencer à additionner vos obligations fiscales, assurez-vous que votre propriété est classée comme une location aux yeux de l'IRS. Il existe une exigence en place, appelée règle des 14 jours ou règle des 10 %, qui détermine si vous devez déclarer les revenus générés par un bien locatif.

Si vous louez une propriété 14 jours ou moins chaque année, vous n'avez pas à déclarer cela comme revenu de location. Dans ce cas, la propriété est considérée comme une résidence personnelle et non comme un bien locatif officiel. Si vous louez la propriété pendant 15 jours ou plus, la propriété est considérée comme une location et le revenu serait soumis aux obligations fiscales incluses.

Désormais, l'obligation de 10 % intervient lorsque l'on compare le nombre de jours loués par rapport au nombre de jours utilisés personnellement. L'IRS déclare que tant que la propriété est utilisée comme résidence personnelle pour « 10 % du nombre total de jours loués à d'autres à la juste valeur marchande », elle ne sera pas considérée comme une propriété locative à des fins fiscales. Ces stipulations peuvent prêter à confusion, mais elles peuvent faire une énorme différence lorsque la saison des impôts approche.

Afin de déclarer les revenus locatifs, les investisseurs devront soumettre le formulaire 1040 ainsi que les documents de l'annexe E. Le formulaire 1040 est le formulaire d'impôt sur le revenu de base que toute personne déclarant des impôts fédéraux devra soumettre. Il oblige les déclarants à déclarer leurs informations personnelles, telles que leur numéro de sécurité sociale et le nombre de personnes à charge. Le formulaire 1040 demandera également aux investisseurs de déclarer leurs informations sur les revenus.

Le formulaire de l'annexe E est crucial lorsqu'il s'agit de demander « comment les revenus de location sont-ils imposés ? » Ce document est l'endroit où le revenu total, les dépenses et l'amortissement de chaque bien locatif seront déclarés. Les investisseurs peuvent avoir besoin de soumettre plusieurs formulaires de l'annexe E en fonction du nombre de propriétés qu'ils possèdent et exploitent. Cependant, il est important de savoir que même si vous remplissez plus d'un formulaire de l'annexe E, ne déclarez les « totaux » que sur un seul papier.

Les investisseurs doivent conserver des registres de dépenses et de revenus bien tenus tout au long de l'année pour garantir le bon déroulement du processus pendant la saison des impôts. Il est bon de conserver des registres des chèques de loyer, des reçus commerciaux et de tout document relatif à d'éventuelles déductions. Enfin, vérifiez toujours les informations fournies lors de la déclaration des revenus locatifs. C'est toujours une bonne idée de pécher par excès de sécurité lors du classement de vos documents.

Vous devez être conscient des conséquences fiscales de la vente d'un bien locatif. Tous les bénéfices réalisés sur la vente d'un bien locatif seront imposés comme des plus-values à long terme. Par conséquent, le montant que vous paierez variera en fonction des bénéfices que vous avez réalisés. Cette taxe n'est applicable que si vous possédez le bien depuis plus d'un an, ce qui est typique pour la plupart des biens locatifs. De plus, soyez conscient d'une taxe de récupération d'amortissement. Tout en étant propriétaire d'un bien locatif, vous avez peut-être bénéficié de la dépréciation du bien, ce qui diminue le revenu imposable de la location. Cependant, vous devrez payer des impôts sur le montant total des dépenses d'amortissement que vous avez réclamées tout au long de la propriété de la propriété.

Un échange 1031 porte le nom de l'article 1031 du Code fiscal américain. Cela permet à un investisseur d'éviter de payer des impôts sur les gains en capital lorsqu'il vend une propriété en réinvestissant le produit dans un autre immeuble de placement. Certaines règles doivent être suivies lors de cette opération, telles que la nouvelle propriété doit avoir une valeur égale ou supérieure à la propriété vendue.

Vous aurez également besoin d'un intermédiaire qualifié afin d'exécuter un échange 1031, car ils seront en charge du produit de la vente et seront en charge du transfert des fonds au vendeur de la nouvelle propriété. L'intermédiaire qualifié détient simplement les fonds de la vente initiale jusqu'à l'achat du nouveau bien, dans lequel il transfère ensuite les fonds de la vente précédente dans la nouvelle vente. Cela est nécessaire pour compléter un échange 1031, et l'intermédiaire qualifié ne peut avoir aucune autre relation avec les parties impliquées dans les ventes en dehors de cette position. Si vous suivez les étapes et les règles correctes, vous pourriez économiser gros en utilisant un échange 1031 pour votre prochain investissement immobilier.

Il existe une quantité écrasante d'informations disponibles sur les biens locatifs et les taxes. C'est pourquoi les investisseurs doivent être critiques face à des questions telles que "comment les revenus locatifs sont-ils imposés ? » et « les revenus locatifs sont-ils imposables ». En tenant des dossiers organisés, en recherchant les déductions potentielles et en vous familiarisant avec le processus de déclaration, vous pouvez contribuer au bon déroulement de la saison des impôts pour votre entreprise. Les impôts sur le revenu de location ne doivent pas être intimidants ; ils ont juste besoin de prévoyance et de planification de la part des investisseurs.

Cet article a-t-il répondu à vos questions sur les impôts sur les revenus locatifs ? Partagez vos impressions dans les commentaires ci-dessous :

Vous voulez réduire votre facture fiscale en tant qu'investisseur immobilier ?

Cliquez sur la bannière ci-dessous pour suivre un cours de formation en ligne de 50 minutes et découvrir les stratégies d'économie d'impôt des meilleurs investisseurs américains !

[]