Une ligne de crédit (LOC) est une limite d'emprunt prédéfinie qui peut être utilisée à tout moment. L'emprunteur peut retirer de l'argent au besoin jusqu'à ce que la limite soit atteinte, et au fur et à mesure que l'argent est remboursé, il peut être emprunté à nouveau dans le cas d'une ligne de crédit ouverte.

Une lettre de crédit est un accord entre une institution financière - généralement une banque - et un client qui établit le montant maximum du prêt que le client peut emprunter. L'emprunteur peut accéder aux fonds de la ligne de crédit à tout moment tant qu'ils ne dépassent pas le montant maximum (ou limite de crédit) fixé dans l'accord.

Toutes les lettres de crédit consistent en une somme d'argent fixe qui peut être empruntée au besoin, remboursée et empruntée à nouveau. Le montant des intérêts, la taille des paiements et d'autres règles sont fixés par le prêteur. Certaines marges de crédit vous permettent d'émettre des chèques (traites) tandis que d'autres incluent un type de carte de crédit ou de débit. Une ligne de crédit peut être garantie (par garantie) ou non garantie, les lignes de crédit non garanties étant généralement soumises à des taux d'intérêt plus élevés.

Une ligne de crédit a une flexibilité intrinsèque, ce qui est son principal avantage. Les emprunteurs peuvent demander un certain montant, mais ils ne sont pas obligés de tout utiliser. Au lieu de cela, ils peuvent adapter leurs dépenses du COL à leurs besoins et ne doivent des intérêts que sur le montant qu'ils retirent, et non sur la totalité de la ligne de crédit. De plus, les emprunteurs peuvent ajuster leurs montants de remboursement au besoin, en fonction de leur budget ou de leur trésorerie. Ils peuvent rembourser, par exemple, la totalité du solde impayé en une seule fois ou simplement effectuer les paiements mensuels minimums.

La plupart des marges de crédit sont des prêts non garantis. Cela signifie que l'emprunteur ne promet au prêteur aucune garantie pour soutenir la lettre de crédit. Une exception notable est une marge de crédit sur valeur domiciliaire (HELOC), qui est garantie par la valeur nette de la maison de l'emprunteur. Du point de vue du prêteur, les marges de crédit garanties sont intéressantes car elles permettent de récupérer les fonds avancés en cas de non-paiement.

Pour les particuliers ou les propriétaires d'entreprise, les marges de crédit garanties sont intéressantes car elles sont généralement assorties d'une limite de crédit maximale plus élevée et de taux d'intérêt nettement inférieurs à ceux des marges de crédit non garanties. Les marges de crédit non garanties sont également plus difficiles à obtenir et nécessitent souvent une cote de crédit ou une cote de crédit plus élevée. Les prêteurs tentent de compenser le risque accru en limitant le nombre de fonds pouvant être empruntés et en appliquant des taux d'intérêt plus élevés. C'est l'une des raisons pour lesquelles le taux annuel effectif global (TAEG) sur les cartes de crédit est si élevé.

Les cartes de crédit sont techniquement des marges de crédit non garanties, la limite de crédit (le montant que vous pouvez facturer sur la carte) représentant ses paramètres. Mais vous ne mettez en gage aucun avoir lors de l'ouverture du compte carte. Si vous commencez à manquer des paiements, l'émetteur de la carte de crédit ne peut rien saisir en compensation.

Une marge de crédit peut avoir un impact majeur sur votre pointage de crédit. En général, si vous utilisez plus de 30 % de la limite d'emprunt, votre pointage de crédit baissera.

Une ligne de crédit est souvent considérée comme un type de compte renouvelable, également connu sous le nom de compte de crédit à durée indéterminée. Cet arrangement permet aux emprunteurs de dépenser l'argent, de le rembourser et de le dépenser à nouveau dans un cycle renouvelable pratiquement sans fin. Les comptes renouvelables tels que les marges de crédit et les cartes de crédit sont différents des prêts à tempérament tels que les prêts hypothécaires et les prêts automobiles.

Avec les prêts à tempérament, les consommateurs empruntent une somme d'argent déterminée et la remboursent en versements mensuels égaux jusqu'à ce que le prêt soit remboursé. Une fois qu'un prêt à tempérament a été remboursé, les consommateurs ne peuvent plus dépenser les fonds à moins qu'ils ne demandent un nouveau prêt.

Les lignes de crédit non renouvelables ont les mêmes caractéristiques que le crédit renouvelable (ou une ligne de crédit renouvelable). Une limite de crédit est établie, les fonds peuvent être utilisés à diverses fins, les intérêts sont facturés normalement et les paiements peuvent être effectués à tout moment. Il existe une exception majeure :le pool de crédit disponible ne se reconstitue pas une fois les paiements effectués. Une fois que vous avez remboursé la totalité de la ligne de crédit, le compte est fermé et ne peut plus être utilisé.

À titre d'exemple, les marges de crédit personnelles sont parfois offertes par les banques sous la forme d'un plan de protection contre les découverts. Un client bancaire peut souscrire à un plan de découvert lié à son compte courant. Si le client dépasse le montant disponible lors de la vérification, le découvert l'empêche de faire rebondir un chèque ou de se voir refuser un achat. Comme toute marge de crédit, un découvert doit être remboursé, avec intérêts.

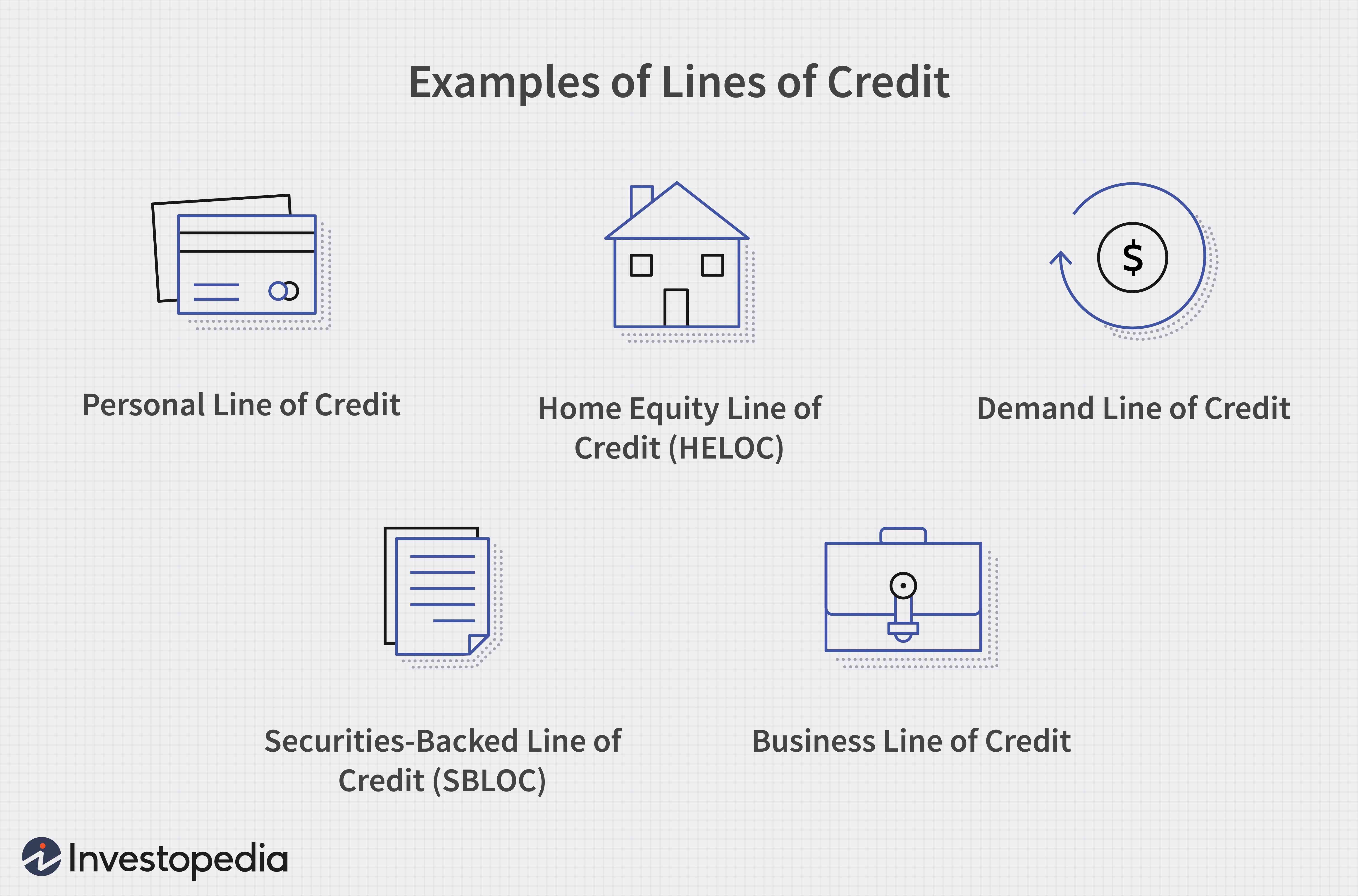

Les lettres de crédit se présentent sous diverses formes, chacune entrant dans la catégorie garantie ou non garantie. Au-delà, chaque type de LOC a ses propres caractéristiques.

Cela donne accès à des fonds non garantis qui peuvent être empruntés, remboursés et empruntés à nouveau. L'ouverture d'une ligne de crédit personnelle nécessite un historique de crédit sans défaut, une cote de crédit de 670 ou plus et un revenu fiable. Avoir des économies aide, tout comme la garantie sous forme d'actions ou de CD, bien que la garantie ne soit pas requise pour une lettre de crédit personnelle. Les lettres de crédit personnelles sont utilisées pour les urgences, les mariages et autres événements, la protection contre les découverts, les voyages et les divertissements, et pour aider à atténuer les difficultés des personnes aux revenus irréguliers.

Les HELOC sont le type le plus courant de LOC sécurisé. Un HELOC est garanti par la valeur marchande de la maison moins le montant dû, qui devient la base pour déterminer la taille de la ligne de crédit. En règle générale, la limite de crédit est égale à 75 % ou 80 % de la valeur marchande de la maison, moins le solde dû sur l'hypothèque.

Les HELOC s'accompagnent souvent d'une période de tirage (généralement 10 ans) pendant laquelle l'emprunteur peut accéder aux fonds disponibles, les rembourser et emprunter à nouveau. Après la période de tirage, le solde est dû ou un prêt est prolongé pour rembourser le solde au fil du temps. Les HELOC ont généralement des frais de clôture, y compris le coût d'une évaluation de la propriété utilisée comme garantie.

Depuis le Tax Cuts and Jobs Act de 2017, les intérêts payés sur un HELOC ne sont déductibles que si les fonds sont utilisés pour acheter, construire ou améliorer substantiellement la propriété qui sert de garantie pour le HELOC.

Ce type peut être sécurisé ou non sécurisé, mais il est rarement utilisé. Avec une lettre de crédit à demande, le prêteur peut appeler le montant emprunté à tout moment. Le remboursement (jusqu'à ce que le prêt soit appelé) peut être composé uniquement d'intérêts ou d'intérêts plus le principal, selon les conditions de la lettre de crédit. L'emprunteur peut dépenser jusqu'à la limite de crédit à tout moment.

Il s'agit d'une lettre de crédit spéciale à demande garantie, dans laquelle la garantie est fournie par les titres de l'emprunteur. En règle générale, un SBLOC permet à l'investisseur d'emprunter entre 50 % et 95 % de la valeur des actifs de son compte. Les SBLOC sont des prêts sans but, ce qui signifie que l'emprunteur ne peut pas utiliser l'argent pour acheter ou échanger des titres. Presque tous les autres types de dépenses sont autorisés.

Les SBLOC obligent l'emprunteur à effectuer des paiements mensuels d'intérêts uniquement jusqu'à ce que le prêt soit remboursé en totalité ou que la maison de courtage ou la banque exige le paiement, ce qui peut se produire si la valeur du portefeuille de l'investisseur tombe en dessous du niveau de la ligne de crédit.

Les entreprises les utilisent pour emprunter au besoin au lieu de contracter un prêt fixe. L'institution financière qui accorde la ligne de crédit évalue la valeur marchande, la rentabilité et le risque pris par l'entreprise et accorde une marge de crédit sur la base de cette évaluation. La ligne de crédit peut être non garantie ou garantie, selon la taille de la ligne de crédit demandée et les résultats de l'évaluation. Comme pour presque toutes les lettres de crédit, le taux d'intérêt est variable.

Le principal avantage d'une marge de crédit est la possibilité d'emprunter uniquement le montant nécessaire et d'éviter de payer des intérêts sur un prêt important. Cela dit, les emprunteurs doivent être conscients des problèmes potentiels lors de la souscription d'une marge de crédit.